Artykuł

Sprzedaż samochodu firmowego a podatki VAT oraz PIT – praktyczny przewodnik

Decydując się na sprzedaż samochodu będącego środkiem trwałym w firmie, ważne jest, by przedsiębiorca znał wszystkie kluczowe kroki i wymogi prawno-podatkowe, które temu towarzyszą. W tym krótkim przewodniku znajdziesz praktyczne porady dotyczące podatku VAT, podatku dochodowego, a także informacje o tym, jak prawidłowo odliczyć VAT.

Przychód ze sprzedaży samochodu firmowego a podatek dochodowy i podatek VAT

Sprzedając samochód firmowy jako czynny podatnik VAT, przedsiębiorca musi pamiętać o kilku ważnych kwestiach podatkowych. Cena, którą otrzyma od kupującego (bez VAT), stanowi podstawę do naliczenia podatku od towarów i usług, zwykle w wysokości 23%. Nie ma znaczenia, czy przy zakupie tego auta miał możliwość odliczenia pełnego VAT, czy tylko jego część. Podatek VAT należy rozliczyć w dniu przekazania samochodu nowemu właścicielowi lub wcześniej, jeśli do zapłaty doszło przed tym dniem.

Warto jednak znać pewien wyjątek – jeśli samochód był wykorzystywany wyłącznie do celów zwolnionych z VAT i nie odliczano VAT przy jego zakupie, sprzedaż ta może być zwolniona z VAT.

Oprócz podatku VAT, sprzedaż samochodu firmowego pociąga za sobą obowiązek zapłaty podatku dochodowego. Stawka podatku zależy od formy opodatkowania działalności. Wartość netto ze sprzedaży pojazdu stanowi przychód z działalności gospodarczej, który należy wykazać jako pozostałe przychody. Niezamortyzowana wartość sprzedawanego samochodu staje się kosztem podatkowym w momencie sprzedaży, co pozwala zmniejszyć podatek dochodowy do zapłaty.

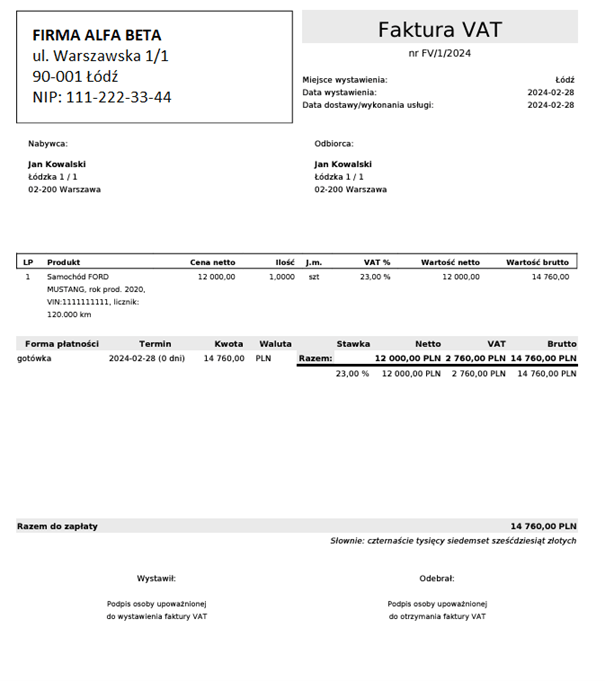

Jak wystawić fakturę za sprzedaż pojazdu firmowego osobie prywatnej?

Wystawiając fakturę za sprzedaż samochodu firmowego osobie prywatnej, należy pamiętać o podstawowych elementach, które muszą się na niej znaleźć:

- Dane Sprzedającego i Nabywcy: Pełne dane Twojej firmy oraz dane osobowe kupującego, włączając imię, nazwisko i adres.

- Opis Samochodu: Marka, model, rok produkcji, numer VIN, stan licznika.

- Cena: Podaj cenę netto, stawkę VAT (jeśli dotyczy, zazwyczaj 23%) i cenę brutto.

- Data Sprzedaży: Data, kiedy sprzedaż została finalizowana.

- Termin Płatności: Jeśli różni się od daty sprzedaży.

Ważne, by przed finalnym wystawieniem faktury, dokładnie sprawdzić wszystkie zawarte informacje. Poniżej znajduje się przykładowy wzór takiej faktury.

Aktualizacja VAT-26 przy sprzedaży auta

Jeśli przedsiębiorca używa samochodu firmowego, który wymaga prowadzenia ewidencji przebiegu pojazdu, ważne jest, aby pamiętał o formularzu VAT-26. Przy sprzedaży takiego pojazdu, konieczne jest złożenie aktualizacji tego formularza właściwemu naczelnikowi urzędu skarbowego. Zmiana wykorzystania pojazdu, będąca przyczyną konieczności złożenia aktualizacji VAT-26, nie jest ściśle określona przez przepisy, ale organy podatkowe interpretują to pojęcie szeroko. Obejmuje ono nie tylko zmiany wpływające na wysokość odliczanego VAT, ale także sprzedaż samochodu, która kończy możliwość odliczania podatku naliczonego. Warto pamiętać więc, aby zaktualizować VAT-26 po sprzedaży auta, najpóźniej do końca miesiąca, w którym nastąpiła sprzedaż.

Sprzedaż samochodu w okresie korekty VAT – czyli jak odzyskać część pieniędzy

Jeśli przedsiębiorca nabył samochód firmowy z częściowym prawem do odliczenia VAT (50%) i później go sprzedał, opodatkowując całą transakcję stawką 23%, ma możliwość skorygowania VAT naliczonego. To oznacza, że ma szansę odzyskać część VAT-u, który nie został odliczony przy zakupie, jeśli sprzedaż nastąpi w okresie korekty.

Okresy korekty VAT:

| Wartość początkowa auta | Okres korekty |

| Powyżej 15 000 zł | 60 miesięcy |

| Równa lub mniejsza niż 15 000 zł | 12 miesięcy |

Okres korekty zaczyna się od momentu nabycia pojazdu. Istotne jest, że dotyczy to również sytuacji zmiany przeznaczenia auta, np. z towaru handlowego na środek trwały.

Ważne, aby przedsiębiorca wiedział, że ma prawo do korekty deklaracji VAT za okres rozliczeniowy, w którym doszło do sprzedaży samochodu. Korekta ta powinna być proporcjonalna do pozostałej części okresu korekty.

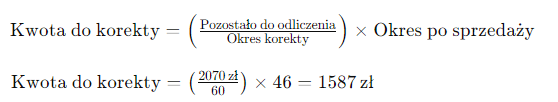

Case Study 1: Wartość początkowa samochodu przekracza 15 000 zł

Załóżmy, że przedsiębiorca zakupił samochód firmowy za 18 000 zł netto, od którego odliczył 50% VAT naliczonego w momencie zakupu, zgodnie z przepisami. Wartość VAT wynosiła 23%, czyli 4 140 zł, z czego odliczył 2 070 zł. Samochód ten sprzedaje po 3 latach od zakupu, czyli w okresie korekty VAT, który dla tego pojazdu wynosi 60 miesięcy.

Obliczenie korekty VAT:

Wartość początkowa VAT naliczonego: 4 140 zł

Odliczono w momencie zakupu: 2 070 zł

Pozostało do odliczenia: 2 070 zł

Okres korekty: 60 miesięcy (01/2022 – 12/2026)

Okres po sprzedaży: 46 miesięcy (03/2023 – 12/2026)

Proporcjonalna korekta VAT naliczonego do odzyskania:

Przedsiębiorca może skorygować swoje rozliczenia VAT, odzyskując dodatkowo 3450 zł z nieodliczonego wcześniej VAT.

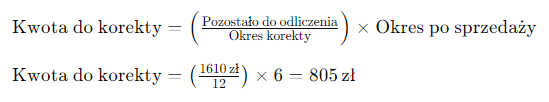

Case Study 2: Wartość początkowa samochodu nie przekracza 15 000 zł

Przedsiębiorca zakupił samochód za 14 000 zł netto, odliczając 50% VAT naliczonego przy zakupie. VAT od tej kwoty wynosił 3 220 zł, z czego odliczył 1 610 zł. Sprzedaż samochodu następuje po 6 miesiącach, więc w okresie korekty VAT, który dla tego pojazdu wynosi 12 miesięcy.

Obliczenie korekty VAT:

Wartość początkowa VAT naliczonego: 3 220 zł

Odliczono w momencie zakupu: 1 610 zł

Pozostało do odliczenia: 1 610 zł

Okres korekty: 12 miesięcy

Okres po sprzedaży: 6 miesięcy (12 – 6 miesięcy już minęły)

Proporcjonalna korekta VAT naliczonego do odzyskania:

W tym przypadku, przedsiębiorca ma możliwość odzyskania dodatkowych 805 zł VAT, które nie zostały odliczone w momencie zakupu samochodu.

Oba case studies pokazują, jak ważne jest śledzenie okresów korekty VAT oraz możliwości, jakie daje przedsiębiorcom system podatkowy, aby zoptymalizować swoje koszty i poprawić płynność finansową firmy.

Odliczanie VAT od wydatków związanych ze sprzedażą auta

Jeśli planowana jest sprzedaż samochodu firmowego, od którego przysługiwało częściowe odliczenie VAT, warto wiedzieć, że na wydatki związane bezpośrednio ze sprzedażą – jak np. określenie jego stanu technicznego czy wycena rynkowa samochodu – można odliczyć 100% VAT. Organy podatkowe pozwalają na pełne odliczenie VAT z tych faktur, ponieważ nie uznają ich za wydatki związane z bieżącym użytkowaniem pojazdu.

Pozwala to przedsiębiorcom na efektywniejsze zarządzanie kosztami i potencjalnie zmniejsza obciążenie podatkowe związane ze sprzedażą pojazdu. Warto zachować wszystkie faktury i dokumentację, aby móc potwierdzić związek wydatków ze sprzedażą i skorzystać z pełnego odliczenia VAT, co przynosi realne oszczędności podatkowe.

Wycofanie samochodu z ewidencji środków trwałych

Sprzedaż samochodu wycofanego z działalności a VAT

Wycofanie samochodu z majątku firmowego jednoosobowego przedsiębiorcy i przekazanie go do majątku prywatnego ma znaczenie dla późniejszego rozliczenia sprzedaży tego auta.

Zgodnie z przepisami ustawy o VAT, sprzedaż samochodu osobowego, który znajduje się w majątku prywatnym i był wcześniej wykorzystywany w działalności gospodarczej w sposób mieszany (np. poprzez użyczenie), generalnie nie podlega opodatkowaniu podatkiem od towarów i usług. Ministerstwo Finansów wskazuje, że jeśli przedsiębiorca sprzedaje pojazd z majątku prywatnego, który wcześniej został wycofany z działalności gospodarczej i nie był wykorzystywany w tej działalności po wycofaniu, sprzedaż taka nie będzie objęta VAT.

W sytuacji, gdy samochód znajduje się już w majątku prywatnym i nie został odliczony VAT przy jego zakupie, ale odliczano VAT od bieżących kosztów, takich jak eksploatacja, to fakt ten nie wpływa na opodatkowanie VAT przy sprzedaży pojazdu. Oznacza to, że sprzedaż takiego samochodu, przeniesionego wcześniej do majątku prywatnego, nie podlega VAT.

Sprzedaż samochodu wycofanego z działalności a podatek dochodowy

Jak wspomniano na początku tego artykułu, sprzedaż samochodu firmowego wiąże się z obowiązkiem ujęcia tej transakcji jako przychodu, który podlega opodatkowaniu zgodnie z formą rozliczeniową działalności przedsiębiorcy.

Kiedy obowiązek ten nie wystąpi ?

Przeniesienie samochodu z majątku firmy jednoosobowego przedsiębiorcy do jego majątku prywatnego powoduje, iż podatek ten nie wystąpi pod warunkiem jednak, iż nie zostanie on zbyty w okresie 6 lat od jego wycofania z ewidencji prowadzonej działalności. Okres ten liczymy od pierwszego miesiąca następującego po miesiącu, w którym samochód został wycofany z działalności.

Obowiązek podatkowy nie wystąpi również w przypadku darowizny wycofanego z działalności pojazdu na rzecz osoby trzeciej. W takim przypadku, jeśli to osoba trzecia dokona sprzedaży pojazdu, przedsiębiorca nie będzie musiał wykazywać przychodu z tej transakcji.

Zawsze korzystnie jest tu skonsultować się ze specjalistą, gdyż przepisy podatkowe zawierają szereg różnych warunków i wyjątków, które mogą czasami powodować inne skutki od zamierzonych.

Wycofanie auta firmowego a podatek VAT

Warto pamiętać, że już samo nieodpłatne przekazanie samochodu, w tym wycofanie go na cele osobiste czy jako darowizna dla członka rodziny, może podlegać opodatkowaniu VAT.

Zgodnie z prawem, VAT należy zapłacić tylko wtedy, gdy spełnione są ŁĄCZNIE trzy warunki:

- podatnik musi być zarejestrowany jako podatnik VAT,

- samochód musi należeć do jego przedsiębiorstwa,

- przy jego zakupie musiało przysługiwać prawo do odliczenia VAT, w całości lub w części.

Kluczowe jest, że podlega ocenie prawo do odliczenia VAT, które przysługiwało podatnikowi przy nabyciu lub imporcie samochodu. Oznacza to, że jeśli przy nabyciu samochodu nie przysługiwało prawo do odliczenia VAT, jego późniejsze wycofanie na cele osobiste nie będzie podlegało opodatkowaniu VAT.

Interesujący jest fakt, że wycofanie samochodu z działalności nie pociąga za sobą konieczności korekty VAT, który został odliczony w okresie, gdy pojazd był wykorzystywany w działalności gospodarczej.

Przykład:

Przedsiębiorca, czynny podatnik VAT, używa samochodu, który kupił jeszcze przed rozpoczęciem działalności i nie odliczył VAT od zakupu tego auta. Przez lata samochód służył zarówno do celów opodatkowanych, jak i zwolnionych z VAT, a z kosztów eksploatacji odliczano połowę kwoty VAT. W momencie wycofania samochodu z działalności na cele osobiste, podatnik nie musi odprowadzać 23% VAT, co wynika z braku początkowego odliczenia VAT przy nabyciu pojazdu.

Dla jednoosobowych przedsiębiorców ważne jest, aby dokładnie planować zarówno proces wycofania samochodu z majątku firmy, jak i ewentualną sprzedaż, biorąc pod uwagę obowiązujące przepisy podatkowe. W razie wątpliwości, zaleca się konsultację z doradcą podatkowym, co pomoże uniknąć potencjalnych problemów i optymalizować obciążenia podatkowe związane z tymi operacjami.